Har funderat lite på vilken typ av bolag man ska investera i. Utdelning, konkurrensfördelar och finansiell styrka tror jag är helt rätt. Däremot är storbolag och småbolag en annan fråga. Ju mer jag tänker på det, desto klokare kan det vara att gå ner i bolagsstorlek.

Ett stort bolag kan ha svårare att växa på grund av att de redan är stora. Stora bolag kan också vara mer känsliga om folk börjar sälja indexfonder (som ju innehåller mer storbolag). Utmaningen är att hitta mindre bolag med starka konkurrensfördelar. Man kan också sätta det i ett globalt perspektiv där t.ex. Sveriges börs är ganska liten men många andra börser mycket mindre. Ett sydafrikanskt mid-cap bolag kanske är ett globalt smallcap t.ex.

Input 1: Småbolag går bättre över tid.

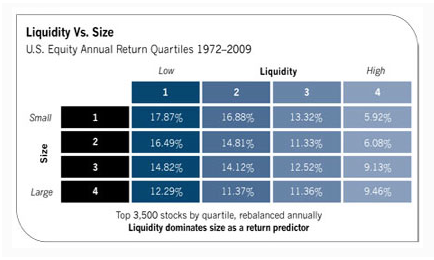

Den här tweeten kommer från Microcap-club. Och här är själva inlägget som till stor del riktar in sig på aktiers likviditet. Tack förresten Värdepappret som retweetade (om jag minns rätt). Den säger att mindre bolag går bättre och särskilt att bolag med dålig omsättning går ännu bättre.

Den här krönikan från svenska Morningstar är också mycket läsvärd. Ett kort utdrag därifrån: Sambandet att aktier i småbolag i snitt har gett klart högre avkastning än storbolagens aktier har bekräftats av forskare i över femtio år och att det gäller globalt syns tydligt i sökningen här på Morningstar. Genomsnittet de senaste 15 åren för de USA-fonder som säljs i Sverige är 1,9 procent avkastning per år för storbolag (kategori ”mix bolag”), men hela 5,7 procent per år för småbolag fram till 31 januari.

Input 2: Portfoliovisualizer

Webbplatsen Portfoliovisualizer är ett suveränt verktyg för att testa hur olika tillgångsslag och typer av bolag har presterat över tid. Man kan också få fram värsta och bästa utfall historiskt och många andra spännande saker. Testa!

Det man ta med sig är att Large cap inte presterat så fantastiskt. Inte guld heller för den som undrar :-)

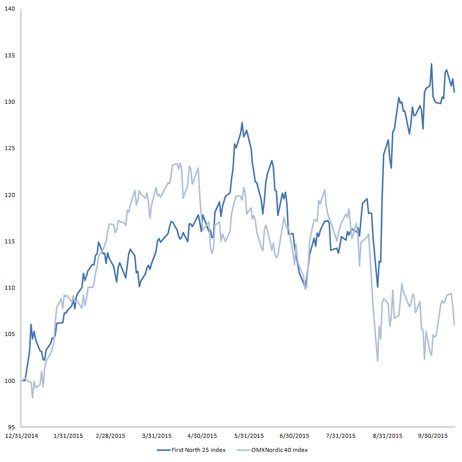

Input 3: First north index

En artikel på Placera är riktigt spännande läsning, där ser man att ett First North-index utklassar vanligt börsen. Väldigt kort mätperiod dock vilket artikeln nämner. Ett kort utdrag därifrån är särskilt läsvärt:

Om vi ska ge oss på några kvalificerade gissningar kan det vara att mikrobolagen i huvudsak är verksamma på sin lokala marknad. Bolagen har inte haft någon större exponering mot råvaror och tillväxtmarknader, något som storbolagen tagit mycket stryk av under året. Vi kan också tänka oss att mikrobolagsindexet plockar upp de mest omsatta och största småbolagen av hög kvalitet. Och det finns sannolikt några future large cap-bolag i indexet.

Så satsa på mindre bolag...?

Med det här tankegodset ovanför och också Snåljåpens inlägg om mogna bolag så har jag funderat på att satsa ännu mer på mindre bolag. Eller ja, jag gör nog redan det.

Till höger är portföljen så som den ser ut idag sett till bolagens marknadsvärde i SEK. Med reservation för att det kan vara både fel och inaktuellt. Men bilden är ändå intressant. Särskilt om man investerar globalt är det bra att sätta bolagen i sitt sammanhang.

Av 13 bolag i portföljen finns väl bara några riktiga storbolag. Bolag som Woolworths, Johnson & Johnson och tom H&M är möjligen lite "tveksamma".

Viktigast är nog som sagt allt kolla på bolaget i fråga, oavsett storlek, men storbolag och småbolag tror jag är bra att ha med sig i bakhuvudet. Och att satsa mer på mindre bolag tror jag är rätt eftersom det statistiskt ger lite mer avkastning per år. Fördelarna är att bolagen kan vara mindre analyserade och gå under "radarn" hos fonder. Och tänk om de även har en stark och relativt okänd "vallgrav"?

Tittar du på bolagsstorlek när du väljer bolag? Och likviditet? Och borde man göra det?

Mina tankar - Det jag har fått till mig är att small-cap överpresterar något än large cap totalt sett MEN stor diversifikation krävs för det är enbart en mindre andel bolag som överpresterar stort och därmed står för överavkastningen. En stor andel bolag är ganska sunkiga. Man har då att välja på att köpa in sig i småbolagfonder (men eftersom de historiskt sett i alla fall varit ganska dyra lönar det sig knappt ändå över tid - dessutom har man ofta en tendens till att spara mer pengar i aktivt förvaltade fonder när de är "dyrast" och vice versa) eller se till att man har kapital och tid nog så man kan ha en stor diversifierad småbolagsportfölj (något som är lättare sagt än gjort som småsparare). Ska man lyckas träffa rätt med en liten portfölj och med begränsad tid till förfogande för att plocka rätt vinnare så kommer det hela handla mest om tur/otur. Naturligtvis kommer den småsparare med tur tycka sig vara skicklig dock...

SvaraRaderaBra tankar! Man bör verkligen fråga sig varifrån överavkastningen kommer och se över diversifieringen. Att köpa bolag som har konkurrensfördelar, utdelning och goda finanser tror jag är ett bra urval, i alla fall sett till min strategi.

RaderaDe svenska småbolag jag satsat på är eWork, Vitec och Saltängen. Lyckosamt i år och några år bakåt (för de två första). Tur kan dock inte alls uteslutas, men risken för sunkiga bolag lär minska med kriterierna.

Bara man filtrerar bort bolag med historik av förluster och nyemissioner borde det gå bättre än småbolagssnittet om jag får gissa vilt...!

@Spartacus

RaderaEtt mycket bra inlägg. Mycket av detta investerande i egendomliga småbolag bygger på en dröm att hitta nästa Microsoft eller nästa Intel. Drömmen att stiga in i hissen på första våningen, och sedan åka raka vägen upp till tolfte våningen alltmedan miljonförmögenheten byggs upp.

Vad brukar resultatet bli? Investeraren rasar rakt ner i källaren istället med ansenliga förluster. Läs gärna bloggaren Irvings Investeringars lysande genomgång av placeringen i Emeco.

@ Gustav

Läser en del bloggar för att få investeringsuppslag att arbeta med. Såg att detta Saltängen började dyka upp på många ställen. Kollade bolaget i fem minuter. Det räckte skulle aldrig satsa en krona där.

Med vänlig hälsning

Lars

Om man vill göra en någorlunda seriös satsning på småbolag och av någon anledning inte vill indexera så finns möjligheten att köpa i investmentbolag med inriktning mot små bolag. Fast det är ju inte lika spännande/riskabelt som att själv sitta hemma och analysera... //stavros

Radera@Stavros

RaderaNär jag började skriva kommentarer på Lundaluppens blogg tror det var 2012 gav jag läsekretsen följande råd: En bred indexfond kompletterad med Lundbergs och Svolder. Investeringen i Svolder var för att "täcka" småbolagen. Svolder har sedan bolaget bildades klarat en avkastning på runt 13% per år. Två procent från det gyllene snittet 15 % som gör att du dubblar kapitalet var femte år. Då jag är aktieägare i Lundbergs och Svolder ökar jag min förmögenhet varje år. Detta till en begränsad risk.

Ha det bäst

Lars

@Lars Vad är det som gör att du starkt ogillar Saltängen? Är det att de bara har en hyresgäst eller något annat? Tycker du risken eller värderingen, eller både och är för höga?

RaderaFör övrigt, och det är en seriöst menad fråga, finns det något eller några bolag i min portfölj du ändå skulle vilja äga? Gissar att H&M skulle kunna gå bra, möjligen också Vitec och JNJ...men betydligt intressantare att se vad du säger istället för att jag sitter här och gissar :-)

@Gustav

RaderaNär det gäller Saltängen tycker jag risken är skyhög. Man tar en risk man inte får betalt för. Vem sitter i knät på vem? Hyresgästen eller hyresvärden? Det räcker väl att ICA andas om att se sig om efter andra lokaler då blir det full panik. Alla skall sälja! Till vem?

När det gäller din portfölj gillar jag HM och JNJ. Övriga bolag har jag ingen aning om vad de representerar.

Med vänlig hälsning

Lars

Tack Lars för synpunkter. För din del tycker jag ändå Vitec kan vara något att kika in. Även om värderingen inte är direkt billig idag så är det riktigt stabilt och diversifierat vad jag kan se.

RaderaBra att du tar upp vad man syftar på med småbolag. Det varierar mycket över hela världen. I USA är det oftast bolag under 10 miljard dollar eller så. Det innebär mid cap i Sverige och är ganska likt som småbolagsfonder investerar (de har oftast mid cap företag i portföljen). Small cap bolag och mindre listor ser man sällan i en fond. Ser man senaste 10 åren så har mid cap segmentet varit det gyllene segmentet, med bra företag som presterat ordentligt.

SvaraRaderaSom Spartacus säger så är det stor variation bland småbolag, speciellt small cap och de mindre listorna. 40%20år har rekommenderat att man bör hålla sig borta från dessa pga det. Men där finns också många fina guldkorn och framgångsrika investerare har oftast satsat på småbolag. Warren Buffett har själv sagt att om han inte haft så mycket pengar så skulle han kunna prestera mycket bättre då han kan investera i mindre bolag. Också i kvantitativa studier på värde och momentum så presterar de bättre bland mindre bolag. Jämför bara antalet analytiker på large cap bolag mot mid cap. På grund av detta fokuserar jag mig på bolag i spannet 0,5 miljard - 50 miljarder i börsvärde.

Sen som så mycket annat går det trender i småbolag och stora bolag. Under 90-talet så gick stora bolag klart bättre. Nu har småbolag gått klart bättre. Så det kan mycket väl vända. Däremot tror jag att om man sållar bort de fula fiskarna (allt från förlorare som Eniro till förhoppningsbolag som Anoto) så kan man hitta riktiga guldkorn bland småbolagen. Men man får också förvänta sig klart större volatilitet med sådana i portföljen.

Det blev ganska stor diskussion om detta när jag skrev om det på min blogg: http://investerarfysikern.blogspot.se/2015/02/smabolag-eller-ej.html Och här är 40%20års inlägg med mer statistik: http://40procent20ar.blogspot.se/2013/09/stabil-avkastning-regel-2-cap-size.html

Kloka tankar och tack för länkarna. Läste om den enkla screeningen som Aktieingenjören var inne på i ditt inlägg. Kanske är det inte så svårt trots allt att filtrera bort dåliga småbolag (vilket borde göra överavkastningen större).

RaderaPå 80-90-talet var det en väl etablerad "sanning" att det var storbolagen som verkligen hade framtiden för sig, de skulle konkurrera ut de små, med sina finansiella muskler och kända märken. Detta var något som ratingbyråerna i stort byggde/bygger hela sin verksamhet på (och de straffar ännu idag småbolagen hårt, precis som bankerna gör med orimliga fundingkostnader). Samtidigt är det ju mindre bolag som har potentialen att växa, att vara något helt annat större och bättre i en framtid. Detta samtidigt som de stora onekligen närmar sig mognadsfasen, nära stagnation (då de gör dumma åtgärder och förvärv som tex Carlsberg i panik att växa något mer).

SvaraRaderaMed detta sagt är det alltid prisfrågan som kommer först för mig. Ett bra bolag är inte samma sak som en bra aktie! Det är alltid rimligheten i ditt ingångspris som avgör din framgång med investeringen. Men, konstigt nog tror jag de flesta inte räknar igenom saken innan ett aktieköp.

Bolaget är viktigast, men till samma "pris", ja då skulle jag nog ändå välja ett småbolag.

RaderaEn annan sak är det här med volatiliteten. Historiskt har de mindre bolagen vart mer volatila (även om jag ser det som en rätt irrelevant definition av risk), men samtidigt har riskpremien (i avkastningen) mer än väl kompenserat för detta och den relativt mindre likviditeten. Just nu är det högsta mode med olika produkter och förvaltning som slaviskt följer index. Då det blir enorma volymer som handlas och ska hedgas dynamiskt i index, så borde det kunna leda till ökad volatilitet i storbolagen framöver. Med detta borde även kunna följa än bättre möjligheter för stockpickers, när flocken koncentrerar sig mer på att dumt nog följa index. Hur intressant är det att följa Stockholmsbörsen index över tid, egentligen, när du då mest får bank och cyklisk exponering?

SvaraRaderaIndex kan vara farligt, håller med om det. Ett bolag som H&M är väl väldigt stort i alla indexfonder. Kanske ett skäl till att inte äga det...för när alla ska sälja indexfonder åker väl H&M med ner hela vägen?

RaderaBank har historiskt varit bra, men inte omöjligt att bankoligopolet utmanas allt mer när ny teknik skapar fler utmanare i nischer där storbankerna varit ensamma förut.

Jag tror att man lurar sig själv genom att blanda ihop storlek med stabilitet. De två värdena korrelerar ofta men inte alltid vilket jag alltid har försökt påpeka (se t.ex. http://aktieingenjoren.blogspot.se/2012/10/har-storleken-nagon-betydelse.html). Emeco var till exempel fram till finanskrisen ett bolag värt nästan 8 miljarder kronor och skulle även efter finanskrisen ha varit ett large cap bolag i Sverige med verksamhet över hela världen.

SvaraRaderaPå samma sätt bör man komma ihåg att "stabila" giganter som ICA och Axfood är beroende av ekonomin i Norden och mycket väl kan drabbas av både ekonomisk nedgång och hårdnande konkurrens. Deras brittiska motsvarigheter har på bara några år tappat över halva sitt börsvärde trots en god konjunktur och jag blir inte förvånad om samma sak händer i Sverige.

Ett hörn som man däremot inte får glömma bort i tabellen som Värdepappret retweetade är det övre högra hörnet. När man pratar om småbolag är det välskötta "gnetbolag" som eWork och Vitec som genererar avkastning medan haussade bolag inom bioteknik eller exotisk teknologi har börsens överlägset sämsta avkastning.

Tack för länken! Även storbolag kan landa hårt...ta t.ex. Woolworths som exempel. Här tänkte jag att storleken var en styrka, men uppenbarligen var det något som gjorde fallet hårdare (hittills).

RaderaVore förresten intressant att köra ett simpelt "vinst eller inte-filter" på småbolag. Gissningsvis skulle överavkastningen vara mycket större när alla förhoppningsbolag är borta.

Du har helt rätt i att storleken inte är någon garanti för stabilitet. Det finns som bekant inga garantier, inga idiotsäkra affärer lika lite som det finn någon magisk formel för att göra det där superfyndet bland de små bolagen. Däremot så finns det en väldans massa riktigt dåliga affärer bland de små bolagen och ju bättre tiderna är desto större blir riskerna.

SvaraRaderaAktie marknaden påminner en hel del om fotboll, på varje superstjärna går ett antal stjärnor och en sjuhelvetes massa hopplösa amatörer. Men vem som blir nästa superstjärna är det omöjligt att avgöra på knattestadiet. //Stavros

Jag gillar fotbollsliknelsen. En investerare påminner till viss del om en "talangscout" och man får öva upp mig att se vilka vilka spelare som kan bli något.

RaderaSärskilt är det, med min syn, "konkurrensfördelarna" som gör att vissa har stor talang och kommer att platsa i högre divisioner. Men på knattestadiet är det svårt att säga något alls, bolaget måste ha mognat mer.

För övrigt: Det är lätt att scouta fel, se bara på MTN som Lars nämner nedan (även om jag för egen del anser att de faktiskt såg lovande ut)

@Gustav Det största problemet är liksom med fotbollsspelare att det är enormt mycket som kan gå fel, och att det kan räcka med en liten detalj för att allt ska gå åt H-vete samtidigt som allt måste stämma för att man ska nå ända till toppen. Desto senare man gör bedömningen desto mindre risk att det blir fel.

RaderaTragiskt nog så är det egentligen först i efterhand man säkert vet hur det gick, och då är det ju redan försent. Jag brukar ibland exemplifiera med bilmärken. Tittar man på hur många av alla dessa hundratals biltillverkare som faktiskt blev något av blir man lätt förskräckt. Många har dessutom slagits ut trots att de har haft vad som har framstått som tydliga fördelar gentemot konkurrenter. Hur många investerare har inte förlorat "allt" bara i bilbranchen? //Savros

Well Aktiensparana har en bra artikel om att investera i småbolag här: http://www.aktiespararna.se/artiklar/Reportage/Strategin-gjorde-mig-till-forlorare/

RaderaSummeringen nedan är egentligen skrämmande vad folk gör och kommer iväg med från artikeln: "Av de närmare 900 nya svenska småbolag som erbjöds oss under 20 år (1994–2013) investerade jag i drygt 250 stycken. Cirka 30 procent, eller 75 stycken, av nylistade småbolag brukar göra konkurs. Det var dåliga odds redan från början."

@Gustav

RaderaEn fotbollsliknelse. Läste någonstans att en stor proffsklubb tror det var Bayern München som har en omfattande pojk och juniorlagsfotboll, en klubb som konstant jagar talanger. En representant för klubben sa följande. Det är bara 1 av 3000 spelare i vår ungdomsverksamhet som kommer att spela en match i representationslaget!!

Konsten att hitta denna spelare skall inte underskattas. Signaturen Stavros pekar förtjänstfullt på svårigheterna.

Med vänlig hälsning

Lars

@Stavros

SvaraRaderaHåller med. Det finns en sjuhelvetes massa amatörer. De åren jag läst aktiebloggar har följande godbitar passerat revy: Bonheur, Northland, Vardia, MTN för att inte nämna Fred Olsen. Listan kan göras lång.

Med vänlig hälsning

Lars

@Lars Ja, och då pratar vi bara om de mer högprofilerade. Hur mycket har inte förlorats i all tysthet?

Radera//Stavros

Om man köper de bolagen med högre kvalitet av de som nämns och är långsiktig, dvs. inte kommer med facit efter ett år som ni gör, utan väntar 3-5 år eller mer så blir det troligtvis annorlunda. Jag kan naturligtvis ha fel, men jag blir förvånad om index går bättre än en korg av Bonheur och Vardia på fem års sikt. Man kan raljera ända fram till dess om man vill (ingen risk att så inte sker), men i slutändan belönas den med tålamod och som naturligtvis inte köper skräp.

RaderaNorthland tyckte visst statsministern luktade pengar men även en amatöranalytiker kunde rata det bolaget genom att ägna det en minut eller två. Däremot var det ju många som investerade pengar i bolaget men det är en helt annan sak. Inom den seriösa bloggosfären lös Northland med sin frånvaro.

Problemet med långsiktighet är att man inte kan komma med snärtiga kommentarer de första månaderna om tajmingen visar sig vara fel, men jag återkommer om 3-5 år med ett inlägg kring hur utfallet de facto blev!

//Glad amatör

@Kenny Jag vet inte om jag tycker att det är speciellt mycket raljerande här men jag gissar att du syftar på Lars kommentar?

RaderaJag tänker att vi alla har att förhålla oss till vilket syfte vi har med våra investeringar. Själv är jag tex inte intresserad av att maximera mina intäkter då det innebär att jag behöver ta en större risk än vad jag önskar. De bolagen som Lars nämnde är bolag som inte intresserar mig och som jag därför inte någon uppfattning, men jag är övertygad om att det är många som så långt inte har varit helt nöjda med sin investering i nämnda bolag.

Just långsiktighet och värdeinvestering är kanske de vanligaste flosklerna som vi (inklusive undertecknad) slänger omkring oss utan att närmare reflektera över innebörden av orden, och än mindre ha någon gemensam definition av vad orden innebär. Vad betyder det då att man är långsiktig? Ja man brukar ibland säga att på lång sikt är vi alla döda, och det finns säkert en och annan som har det tidsperspektivet. Jag brukar själv säga att jag är långsiktig ända fram tills dess att jag säljer en aktie. Att vara långsiktig i en aktie är inte heller formel som med automatik ger någon framgång, tvärt om att äga en aktie långsiktigt, kan lika gärna betyda att man är med på en resa mot sotdöden, och så småningom konkurs.

Att investera handlar för min del inte om att få rätt, eller ens att ha rätt, utan att tjäna pengar. Att ett bolag har en bra ide, en bra ledning är ingen garanti för att det är en bra investering. Att jag bedömer att ett bolag har en bra affärside, ledning etc, betyder inte att jag överväger att köpa aktien. Jag väntar gärna men inte alltid tills bolaget har kommit en bit på vägen, bevisat sitt värde eller ”mognat” om man så vill. Om vi väljer tidsperspektivet 3-5 år så har jag i dag ingen aning om hur något kommer att se ut då. Vad jag däremot på goda grunder kan anta är att det under den tiden kommer att analyseras ett antal aktier i bloggsfären och vissa kommer att få rätt, och andra kommer att få fel. Huruvida nämnda korg kommer att vara en bra investering eller ej har jag ingen aning, jag vet bara att jag inte är intresserad av bolagen.

//Stavros en hopplös amatör

Personligen tycker jag att kommentarer är som snärtigast när det är så pass väldefinierade att man kan kritiskt granska dem. Därför tycker jag inte att det är så jätteintressant med övergripande kommentarer där man blandar in ett stort mått av förlustaversion och confirmation bias. Däremot är det oerhört kul att i efterhand kunna utvärdera prediktioner och därför tog jag och gjorde en jämförelse mellan Lars råd och hur det gått för mig.

Radera2012 behöver kompletteras med ett exakt dautom och jag valde att plocka fram en portföljrapport för mig under perioden 2012-10-31 och 2015-11-13 för att jämföra olika utfall.

Aktieingenjören kapitalförsäkring +76,51 %

Aktieingenjören investeringssparkonto +94,45 %

"Larsportföljen"

Lundbergs +101,96 %

Svolder +112,73 %

SPP Aktiefond Sverige (passiv fond) +64,95 %

Alternativa investeringar

Investor B +119,50 %

Industrivärden C +61,17 %

Spiltan Aktiefond Investmentbolag 108,95 %

Ratos -12,8 %

Melker Schörling 161,82 %

Latour 177,53 %

Jämförelseindex: SIX 30Return Index: +61,93 %

2012-2015 har varit en fantastisk läroperiod för mig då 2012 var året då jag startade bloggen och gjorde en första utrensning av portföljen. Rent praktiskt hade det onekligen varit bättre att satsa på de mest framgångsrika investmentbolagen. Men frågan är om jag hade prickat in de bolagen, jag har t.ex. länge haft svårt för Investor och har precis som Lars och Lundaluppen* föredragit Industrivärden. En snabb googling visar dessutom på att Lars en gång nämnt Lundbergs hos Lundaluppen och kallat bolaget "en fin bottenplatta"**. Men antalet hyllningar till Industrivärden är klart fler och dessutom är det Industrivärden som nämnts och inte Lundbergs när Lars givit rena råd***

Så kör man med en snygg backtrading är snittavkastningen på "Larsportföljen" (oviktat) 93,2 %, vilket är bättre än mitt oviktade utfall (+85,48%). Men korrigerar man för vad som är mest sannolikt på gamla kommentarer och tittar på alla fyra investeringarna som nämnts landar Lars avkastning på 85,2 %

Det intressanta är nu vem som har lärt sig mest. Jag vill tror att jag har lärt mig av många misstag de senaste 3 åren. Så frågan är hur mycket bättre Industrivärden blivit av ytterligare 3 års erfarenhet och hur det påverkar...

*http://lundaluppen.blogspot.se/2013/03/invantar-utdelningar.html

*http://lundaluppen.blogspot.se/2013/10/inkop-industrivarden.html

**http://lundaluppen.blogspot.se/2013/11/rapport-fran-lundbergforetagen.html

***http://lundaluppen.blogspot.se/2014/06/utdelning-bonheur-och-inkop-spiltan.html

Den här kommentaren har tagits bort av skribenten.

RaderaFick till ett brutalt syftningsfel, så jag tog bort och börjar om...

Radera@Stavros,

Ja jag syftade på Lars kommentar.

Du har helt rätt i det du säger och det är meningslöst att peka finger och säga att utvecklingen har varit dålig på tiden x om man själv har tidshorisonten y i sin investering samtidigt som en investerare säljer om kursen går ned 7 % medan den andra investeraren tycker att ju mer aktien går ned, desto bättre för då kan man köpa mer.

Skälen till att investera har vi gemensamt. Behovet av att peka finger och visa på de som har fel (enligt egen måttstock) verkar dock vara större hos vissa, allt i någon slags efterklokhet. Att utvärdera om 3-5 år handlar inte om att peka finger åt andra hållet och visa om jag hade rätt eller fel, utan det handlar framförallt om att dra slutsatser för att utvecklas. Vissa slutsatser kan man dra på vägen men om man på allvar har en lång tidshorisont kan man inte på ett meningsfullt sätt dra slutsatser efter sex månader och gå vidare.

Mycket kan hända på vägen och hur det ser ut om fem år har man mycket riktigt ingen exakt aning om, men en vag bild kan man ha.

@Aktieingenjören

Intressant :-)

Förlustaversion och confirmation bias kan man tacka för många felaktiga slutsatser. Det man glömmer om man stirrar sig blind på att bekräfta tesen "bloggosfären gör dåliga investeringar" är alla bra investeringar som görs. Det är bara att titta bland gamla inlägg på olika bloggar som har hängt med ett tag vilka bolag som har analyserats som därefter har gått väldigt bra. Sedan lär man sig hela tiden och gör förhoppningsvis mer rätt (färre fel) i framtiden.

@Kenny Om det är så att du uppfattar det som att jag har pekat finger så ber jag om ursäkt för det då det inte varit min mening. För att undvika eventuella framtida missförstånd/utpekanden så ser jag gärna att du i så utvecklar/tydliggör var i mitt inlägg jag gjorde det, och vari fingerpekandet består då jag själv inte kan se det. Jag ogillar skarpt när tonläget i bloggar går överstyr och hyser en stark vilja att lära och utvecklas av mina misstag.

Radera//Stavros

@Stavros

RaderaJag syftar inte på dig :-)

@Aktieingenjören Intressant grepp, även om backtrading på helt hypotetiska portföljer kanske inte är en bra mätmetod.

RaderaDet hade dock varit intressant att räkna lite på LL:s portfölj fast jag antar att inte heller det låter sig göras på ett tillfredställande sätt. Jag kommer själv att även fortsättningsvis vara extremt försiktig med att nämna bolag då jag inte vill råka ut för att någon räknar i efterhand, eller än värre tar det för köpråd.//Stavros

@Stavros

RaderaBra inlägg om värdeinvestering, och långsiktighet. Precis som du skriver har man ingen som helst edge av att vara långsiktig. Det beror ju på i vilken aktie man är långsiktig. Berkshire var en textil tillverkare som Buffet kämpade med alldeles för många år. Hur man än försökte blev det ett bra textilföretag och inget mer.

Buffett beskrev det så här: En häst som kan räkna till tio är en fantastisk häst. Inte en fantastisk matematiker.

Med vänlig hälsning

Lars

Bra inlägg och intressant diskussioner!

SvaraRaderaJag tror definitivt det är värt att ha en andel småbolag och den bekväme väljer en småbolagsfond men jag tycker det roligare med en egen dedikerad portfölj för detta.

Tack! Jag kör en integrerad portfölj där småbolagen börjar ta över :-) Alltid kul att bygga egna fonder!

RaderaDen här kommentaren har tagits bort av skribenten.

SvaraRaderaIntressant! Jag har mest storbolag i min portfölj (the usual suspects: HM, Investor, Handelsbanken, Apple, Swedbank, IBM) men har även köpt en liten andel småbolag.

SvaraRaderaFast då har jag valt fonder; känner att där är det ännu osäkrare att analysera, vilket jag varken har tid eller kunskaper till utan väljer hellre att betala för att någon annan gör det. Så jag har köpt Didner & Gerge Småbolag och Spiltan Aktiefond Småland. Upp 29% respektive 30% på ett år

Tidseffektivt och låter mycket stabilt, resultatet är inget att klaga på!

RaderaHej Gustav, Jag tror att att det mest väsentliga är att bolaget man investerar i är marknadsledande inom sitt område. Inom stora branscher blir det stora bolag och i mer nischade branscher kan mindre ändå vara marknadsledande. Ta tex ett bolag som McCormick inom kryddor som är 4 gånger större än närmaste konkurrent. De har både premium-produkter men även "Private label" produkter som gör att de hela tiden kan bevaka så att ingen konkurrent kan växa sig för stor och hota deras ledande marknadsposition. Deras storlek ger skalfördelar och de kan köpa in stora mängder råvaror till låga priser som de sedan förädlar och säljer. Deras starka ställning gör att de kan förhandla sig till fördelaktiga hyllplatser i affärer. Deras starka kassaflöde gör att de kan investera i nya produkter, reklam eller köpa nya bolag. Detsamma gälller för tex Pepsico (Nr 1 inom salty snacks) Colgate-Palmolive (Nr 1 inom tandkräm), Coca-Cola (Nr 1 inom drycker), Nestle (största diversifierade livsmedelsbolaget) Diageo (Nr1 inom sprit), Reckitt Benckiser (Nr 1 inom halstabletter, maskindiskmedel etc) Becton Dickinson (Nr 1 inom kanyler etc) Atlas Copco (Nr 1 inom kompressorteknik). Detta är bolag som är stora och växer ensiffrigt så jag räknar inte med någon fantastisk avkastning kortsiktigt, men om man ser 20-30 år fram i tiden kanske ändå sköldpaddorna blir en vinnande investering om man bara köper, aldrig säljer och återinvesterar utdelningen. En viktig faktor som jag även funderat på är att vid en finanskrasch så tror jag det är psykologiskt lättare att behålla denna typen av bolag och inte paniksälja utan istället våga gå emot strömmen och köpa särskilt om man ser att bolagen fortsätter höja utdelningarna trots svåra tider. (Många amerikanska bolag har ju helt otrolig utdelningshistorik) Tyvärr är dock värderingarna mycket ansträngda i nuläget för många av desa bolag då investerare verkar flockas till säkerhet Mvh Per

SvaraRadera@Per

RaderaJag är inne på samma linje. Jag direkt äger aktier i Coca-Cola och General Mills. Jag tror att dessa kvartalsvisa utdelningar, och för den delen dessa ständiga utdelningshöjningar gör att det är psykologiskt lättare att behålla dessa företag. Jag hoppas leva mycket länge med Coca-Cola och General Mills.

Sedan kan man alltid diskutera om värderingen är ansträngd. Själv köpte jag Coke när aktien gav en direktavkastning på 3,25%. Hade en konversation med Kenny om detta tror det var på Spartacus blogg.

Med vänlig hälsning

Lars

@Per Jag har redan tillräckligt många kryddor i portföljen :-)

RaderaNej, skämt åsido så är det där en mycket säker strategi. Jag försöker göra lite samma sak men hitta ännu mer ovanliga nischer. Men med din strategi tar du inte mycket risk. Möjligen missar du lite potentiell avkastning (jfr detta med småbolag i inlägget) men å andra sidan har du väl ingen större nedsida alls vilket gör skillnad i långa loppet. Och som sagt, bara att öka i nedgång!.

Kan inte ser hur det ska gå fel med din strategi på lång sikt.

Jag har ett svagt minne av att jag twittrade ut den bilden från Värdepapprets Twitter-konto, så det kan nog stämma ;-)

SvaraRaderaJag tycker inte man ska blanda ihop mognad och litenhet/illikviditet utan det är olika saker. Många av bolagen med låg likviditet är förmodligen dötrista, mogna och lönsamma bolag men som är bortglömda av marknaden för att de är just små och illikvida (det kan bli självuppfyllande). Som det mesta här i världen är även likviditet mean reverting, det återgår mot ett medelvärde, och om likviditeten plötsligt ökar i en illikvid aktie av någon anledning betyder det ofta en rejäl uppgång.

Dock finns det nog en poäng i att hitta "lagom mogna" bolag. Startupbolag blir lite som lotto men bolag som har bevisat att de kan sälja sina produkter och står inför uppskalning eller precis har gjort något (bevisat) genombrott kan nog vara ack så intressanta!

Bra att du twittrade ut bilden! :-)

RaderaLagom mogna bolag är bra, för min del är det att bolaget ska börja gå med vinst och ge utdelning (och ha konkurrensfördelar). Men man kan sätta olika gränser.

@Aktieingenjören

SvaraRaderaJag vet inte hur många gånger jag skrivit om Lundbergs på Lundaluppens blogg? Men bör inte Novo Nordisk också ingå i "Larsportföljen"??

Jag tycker inte jag pekar finger åt någon. Jag läser en hel bloggar, och många är mycket bra. Verkligen läsvärda. Aktiefokus, Aktieingenjören, Petrusko och Irving för att bara nämna några. När jag började kommentera på Lundaluppens blogg frågade jag varför många lade ner så mycket tid på att skriva? Jag fick till svar att man gjorde det för personlig utveckling. Tror det stämmer man lär sig massor.

Mitt första råd till en person som vill börja investera är faktiskt: Sätt dig ner och skriv ner varför du köper ett bolag. Sätt det på pränt. Det är verkligen lärorikt. Jag tror Lundaluppen skriver fortfarande trots han inte har en publik.

Keep up the good work

Lars

Jag funderade på NovoNordisk men du började tipsa om dem ganska sent (men innan deras fantastiska utveckling 2014-2015). Så det var ett utmärkt tips men utanför den tidsperiod som du nämnde.

RaderaDessutom är det ju onekligen så att NovoNordisk är stockpicking snarare än en passiv investering med breda indexfonder och investmentbolag. Kanske dags för en ny karriär? ;-)

@Kenny

SvaraRaderaLös Northland med sin frånvaro i den seriösa bloggosfären? Tycker Per Penning kan räknas dit han har skrivit länge. Pennings fredagkväll när han går igenom sin investering i Northland tillhör de humoristiska höjdpunkterna bland de bloggar jag läst. Roligt och lärorikt. Northland var betydligt vanligare i portföljerna än folk vill erkänna nu efteråt.

Ha det bäst

Lars

Northland hade väl 5000 aktieägare eller nåt sånt bara hos Avanza men bland seriösa aktiebloggar lös de med sin frånvaro.

RaderaDet finns ju olika sorters bloggar: de som skriver om aktier och gör analyser ("aktiebloggar") och sedan finns det de som skriver om privatekonomi och kommer in på sina aktieaffärer på ett hörn. Inget ont om dessa bloggar, men det är inte här man ska leta om man vill ha seriösa uppslag på bolag att å vidare och analysera själv. Möjligen fanns det en del Northland i den senare kategorin, men det vet jag mycket lite om eftersom jag inte läser den typen av bloggar.

Låt oss hoppas att alla som var inne i Northland drog en del bra slutsatser från sina äventyr i bolaget!

Låt mig gissa - om man vill ha "seriösa" uppslag på bolag kan du Kenny säkert rekommendera ett par källor? Kanske t o m en digital prenumeration mot en avgift?

RaderaDet luktar riktigt riktigt illa om både Värdepappret och Aktiefokus efter katastrofen i Vardia. Lundaluppen gick ju och bommade igen efter felsteget i Bonheur. Kanske något att tänka på.

Du låter lite bitter?

RaderaDen som inte kan se längre än vad näsan räcker ska hålla sig borta från bolag vars börskurser kan fluktuera kraftigt på kort sikt, men den som är långsiktig får skörda frukterna. Både Vardia och Bonheur lever och har hälsan kvar om jag inte missminner mig. Den som blir blöt i brallan av lite volatilitet gör bäst i att inte prenumerera på den tidningen du syftar på utan kan läsa di.se istället gratis. Sist kunde man läsa om Rutger Arnhults bravader ute på nån krog vilket nog är intressantare för den målgruppen.

Vilken oerhört bra reklam du gör för det professionellt utformade E-zinet Värdepappret. Verkligen. Man blir nästan blöt i brallan.

RaderaBättre med rå och ärlig reklam så vi når rätt prenumeranter än skönmålning för sådana som inte bör handla med aktier för att de plötsligt inser att kursen inte bara kunde gå upp.

RaderaAnonym (20:02),

RaderaDär har du faktiskt fel. Lundaluppen stängde inte butiken för att innehavet i Bonheur gick ner i värde. Han var extremt tydlig med anledningarna i sitt "farväl"-inlägg och i sitt svar till mig. Förstår inte varför man försöker läsa in andra orsaker mellan raderna?

Förstår inte heller kritiken mot Värdepappret. Det är väl bara att avstå om man hyser tveksamheter om kvaliteten? (Jag har ingen uppfattning om innehållet; är ej prenumerant och har inte läst något exemplar)

Alla som håller på med värdepapper går på rejäla smällar någon gång. Tycker Kenny har hanterat Vardia på ett värdigt sätt. Han har ju fördjupat sig ordentligt i hela händelseförloppet och delgivit intresserade läsare sina tankar. Det är ett rejält arbete som lagts ner. Säkert också mycket lärorikt...

Vänliga hälsningar

Carolus

Kul att du skriver om småbolag!

SvaraRaderaFler skäl som kan tala för att söka sig till de mindre listorna:

- Sämre analyserat -> lättare att hitta felprissättningar

- Bolag har inte bara lättare att växa. De kan också uppgradera till en större lista. De största på aktietorget alternativt First North kommer förmodligen att flytta uppåt om de växer vidare, och då på köpet få en högre värdering.

- Ofta lättare att få överblick över bolagets nisch och konkurrenssituation

En bra bok är The Small-Cap Advantage: How Top Endowments and Foundations Turn Small Stocks into Big Returns http://amzn.to/1QqMPnw

Dålig likviditet är en stor nackdel, men som spelar relativt lite roll för många privatpersoner.

Håller med! Kan man hitta småbolag som passar ens kriterier så kan uppsidan bli mycket större. Problemet för mig är att småbolag med starka konkurrensfördelar och utdelning inte växer på träd.

RaderaOch tack för boktipset!

Ingen som har funderat på att investera i exempelvis Creades eller Öresund istället? Didner & Gerges småbolagsportfölj är ett annat alternativ (har fonden i mitt PPM-sparande). Jag vet mina begränsningar, så när det gäller småbolag låter jag hellre proffsen göra jobbet.

SvaraRaderaMax

@Max

RaderaJodå. Själv har jag köpt Öresund den sista månaden.

Med vänlig hälsning

Lars