Portföljen tuggar på i lugn takt och står emot den globala oron. De bolag jag har är billiga och dominerar ofta någon form av nisch. I bästa fall är de mindre påverkade än andra. Åtminstone bör värderingsrisken vara mindre än för många andra bolag. Endast tre bolag handlas över EV/EBITDA 10: Kri-Kri, Micro-Mechanics och Century Pacific.

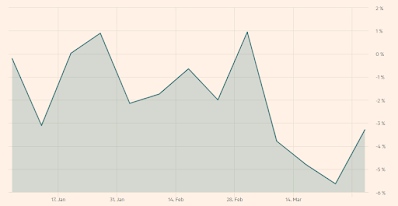

Under april gick portföljen + 2,7 procent mätt i SEK. Framförallt gick Arwana och Italtile bra och det var en positiv valutaeffekt eftersom SEK tappade i styrka. Sedan årsskiftet är resultatet -0,7 procent.

Jag har minskat i Micro-Mechanics från ca 14 till ca 11 procent av portföljen. Skälet är främst att jag inte riktigt gillar deras Kina-exponering. Andelen Kina har ökat de senaste under åren och i senaste rapporten är den 36 procent. Går man tillbaka till 2017 var andelen cirka 25 procent. Jag är kanske för konservativ, och något gör de ju rätt där, men jag ser ändå Kina alltid som en risk. Till detta kommer att värderingen i förhållande till tillväxten inte är direkt låg och att det kan finnas en teknikrisk i produkterna. Men bolaget har enorma kvaliteter och hög lönsamhet. Jag vill äga, men med lägre andel.

Arwana Citramulia har jag istället ökat i från ca 9 till 12 procent. Jag tycker att det är ett bolag som har "allt" om man nu vågar säga det. Tillväxt, låg värdering, hög utdelning, låg skuldsättning, familjeägt, exponering mot en megatrend (ökad medelklass). Till detta kommer tidlösa produkter, som dessutom är tunga vilket ökar chansen till lokala konkurrensfördelar. Kakel har tillverkats länge och jag tror teknikrisken är låg och att produkterna inte blir obsoleta. Risker finns givetvis som ökad konkurrens från framförallt kinesisk import. Men de är ett starkt bolag med lokal närvaro och distribution. Och jag tycker också att Indonesien är en väldigt intressant marknad, särskilt då för små och dominerande bolag, lokala "champions".

Funderar på Filippinerna

Just Indonesien och Filippinerna väger tungt i portföljen. Där hittar jag ofta relativt billiga och bra bolag. Men jag vill lära mig ännu mer om länderna. En sak är hur kommande presidentval i Filippinerna påverkar samhället och investeringsmiljön. Jag är för egen del inte helt imponerad av huvudkandidaten Bongbong Marcus. Visst, att vara son till en diktator är inget man kan göra något åt, men det är inte snyggt att fuska med genomförd utbildning. Men han är i alla fall inte Duterte (som är våldsam), och det är inte säkert att han vinner, för landet är ändå en demokrati, med starka amerikanska influenser.

Jag måste bara fundera klart på politisk risk innan jag ökar i det jag har eller köper något nytt i Filippinerna. En bra överblick över hur populära marknaderna är finns i denna Twitter-tråd.